剛剛

親愛的 LBank 用戶

我們的線上客服系統目前遇到連線故障。我們正積極修復這一問題,但暫時無法提供確切的恢復時間。對於由此給您帶來的不便,我們深表歉意。

如需幫助,您可以透過電子郵件聯繫我們,我們將盡快回覆。

感謝您的理解與耐心。

LBank 客服團隊

作者:

代币化的初衷本是为了最大化资本流动性,释放 DeFi 的效用,并打通获取链下资产的渠道。其承诺极具吸引力:将数万亿美元的传统金融市场引入链上,让任何人都能访问、借贷,并以传统金融从未允许的方式在 DeFi 中进行组合。

进出

代币化资产的第一个隐性成本体现在滑点上。

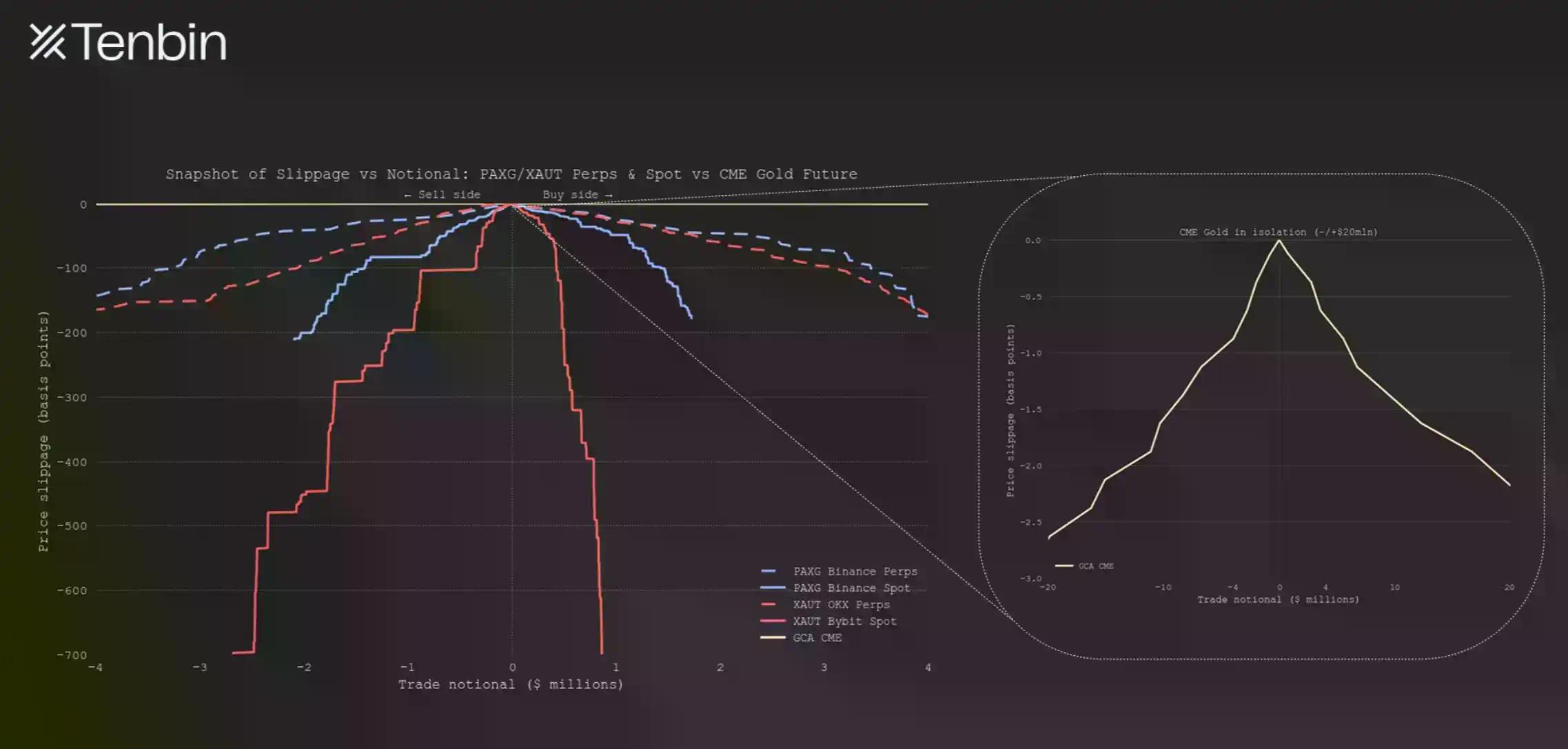

以代币化黄金为例,下图通过展示不同交易规模下的预期滑点,对比了主要中心化交易所与传统黄金市场的流动性。其差异令人震惊。

随着交易规模的增加,PAXG 和 XAUT 永续合约的滑点迅速呈指数级增长,在约 400 万美元名义价值时达到约 150 个基点(bps)。相比之下,CME(芝加哥商品交易所)的滑点曲线几乎紧贴零轴,与 X 轴难以区分。

PAXG 和 XAUT 的现货市场甚至更为受限。尽管图中展示的是各代币流动性最好的现货市场,但订单簿任一侧的深度都不超过 300 万美元。这一局限性从其曲线较早中断便可见一斑。

右侧的另一张图单独展示了 CME 的曲线,凸显其近乎平坦的流动性特征。即使名义价值远超 400 万美元,其滑点依然极其稳定。一笔 2000 万美元的黄金期货交易产生的价格影响不到 3 个基点。CME 的流动性比任何加密货币交易场所都要深出几个数量级。

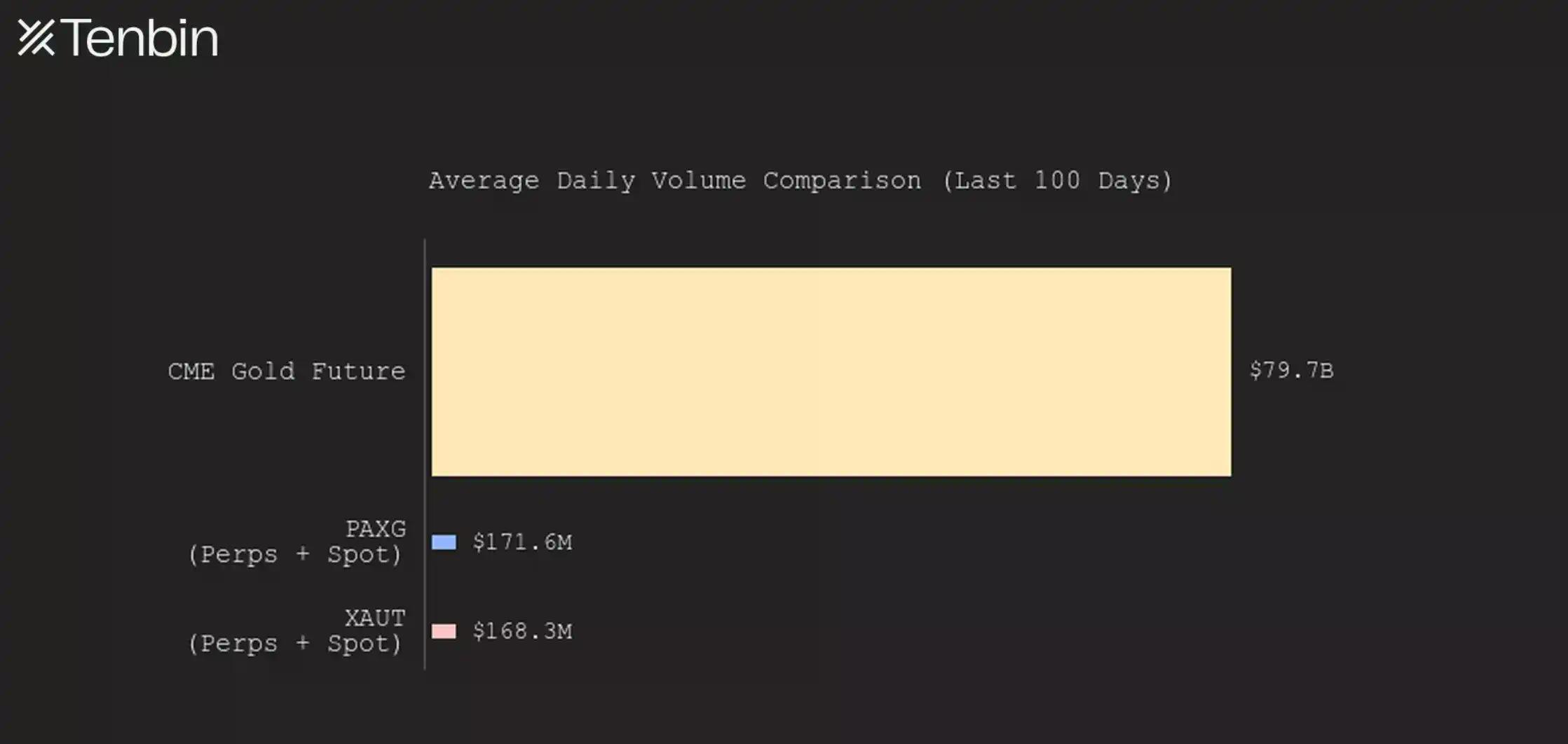

这种差异有着直接的后果。在深度的传统市场中,即使是大额交易,价格影响也可以忽略不计。而在浅薄的代币化资产市场中,同样的交易会产生立竿见影的成本,且越来越难以平仓。下方的日均交易量对比清楚地表明了这种差距的量级,这不仅存在于黄金市场,许多其他资产也是如此。

(图表说明:CME 黄金期货与 PAXG/XAUT 永续及现货的日均交易量对比)

到目前为止,这些例子主要集中在中心化交易所。那么 AMM(自动做市商) 的情况如何呢?简短的回答是:情况更糟。

看看这笔 2025 年 2 月发生的 XAUT 交易。一名用户花费 2,912 USDT 仅获得了价值 1,731 美元的 XAUT(按当时的真实金价计算),溢价支付了 68%。

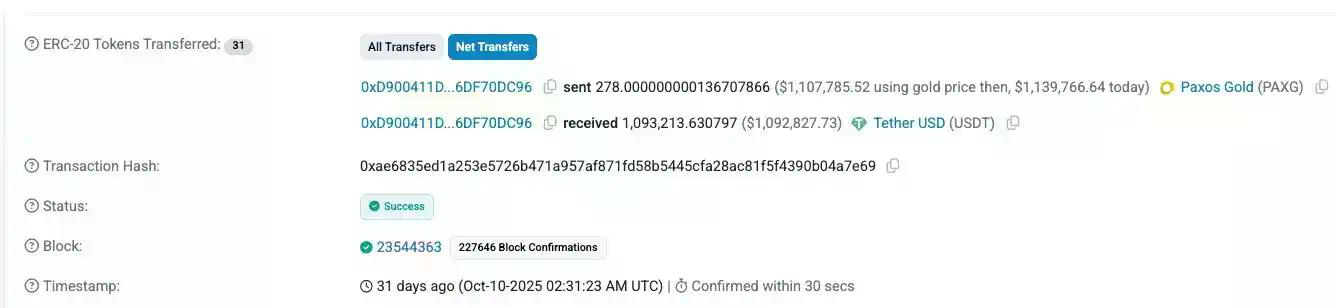

另一笔交易显示,一名用户卖出价值 110.7 万美元的 PAXG(按当时金价计算),仅收到 109.3 万 USDT,滑点约为 1.3%。虽然没有那么极端,但在传统市场通常以个位数基点而非百分比来衡量价格冲击的背景下,这种滑点水平依然高得令人无法接受。

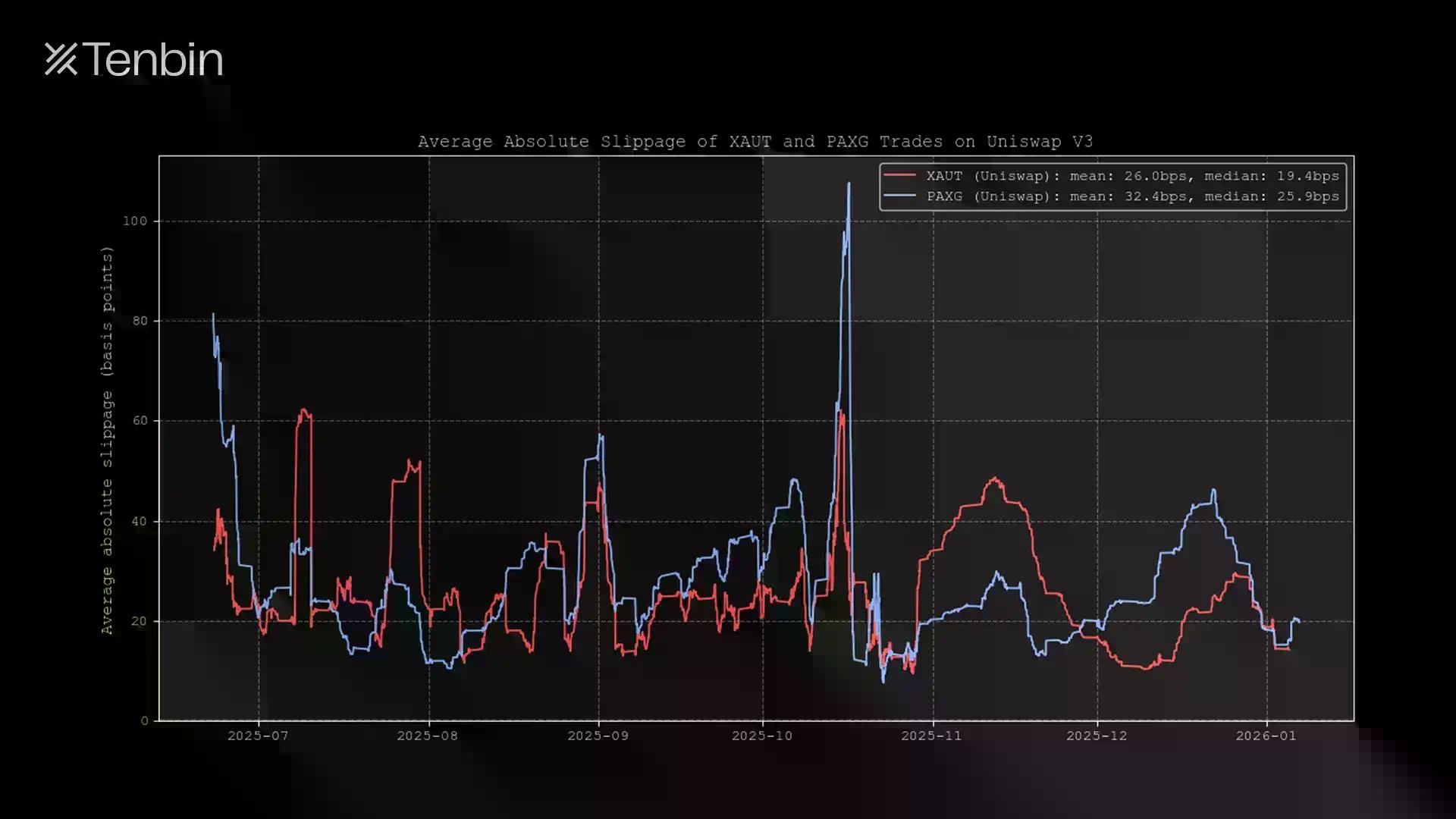

此外,在过去半年中,Uniswap 上的 XAUT 和 PAXG 交易平均滑点在 25 到 35 个基点之间,偶尔甚至超过 0.5%。

我们在此使用黄金进行分析,因为它是目前链上最大的非美元、非信贷类代币化资产。但同样的模式也适用于代币化股票。

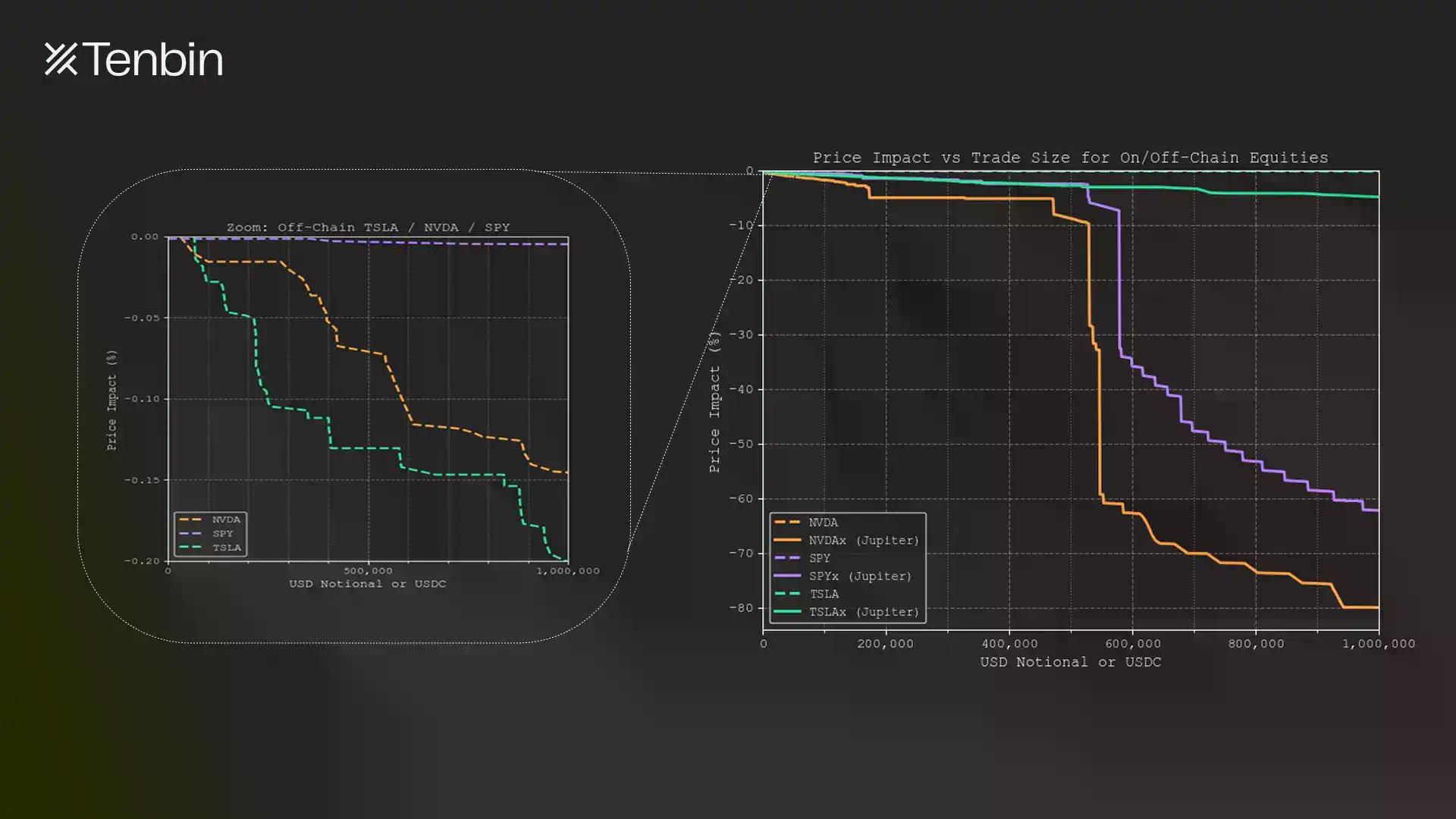

(图表说明:纳斯达克上的 NVDA/TSLA/SPY vs NVDAx/TSLAx/SPYx 的滑点与交易规模对比)

TSLAx 和 NVDAx 是目前前十大单一名称代币化股票中的两只。在 Jupiter 上,一笔 100 万美元兑换 TSLAx 的交易会产生约 5% 的滑点。而 NVDAx 则面临难以逾越的 80% 滑点。相比之下,在传统市场上进行 100 万美元的特斯拉或英伟达交易,分别只会产生 18 个基点和 14 个基点的价格影响(这还没算上暗池等场外交易场所的流动性)。

这些成本在小额交易时容易被忽视,但一旦用户尝试进行规模化交易,就变得无法回避。流动性不足直接转化为实际亏损。

流动性不足不仅会增加交易成本,还会破坏市场结构。

当流动性稀薄时,定价机制极易失真,订单簿充满噪音,预言机喂价随后也会继承这些噪音。小额交易可能会在互联的系统中引发连锁反应。

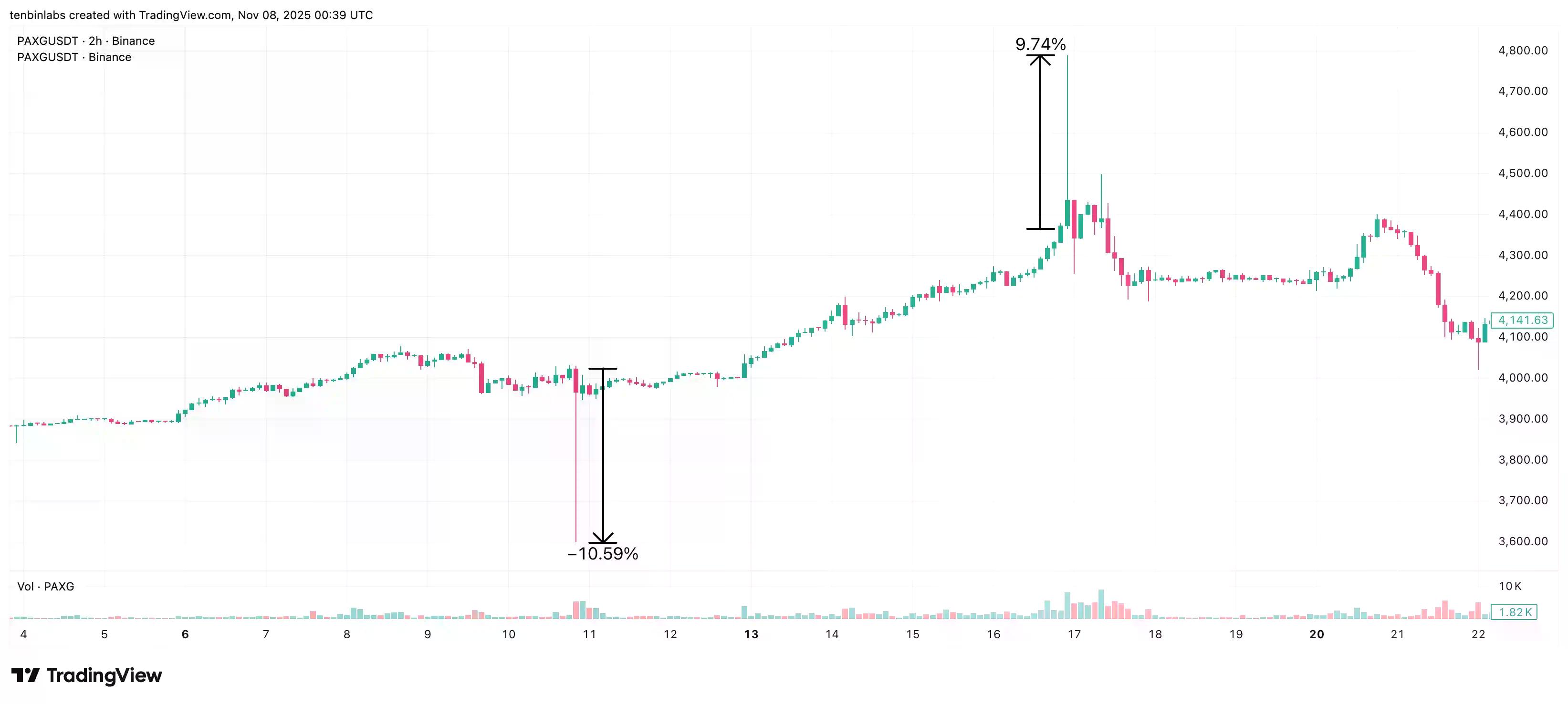

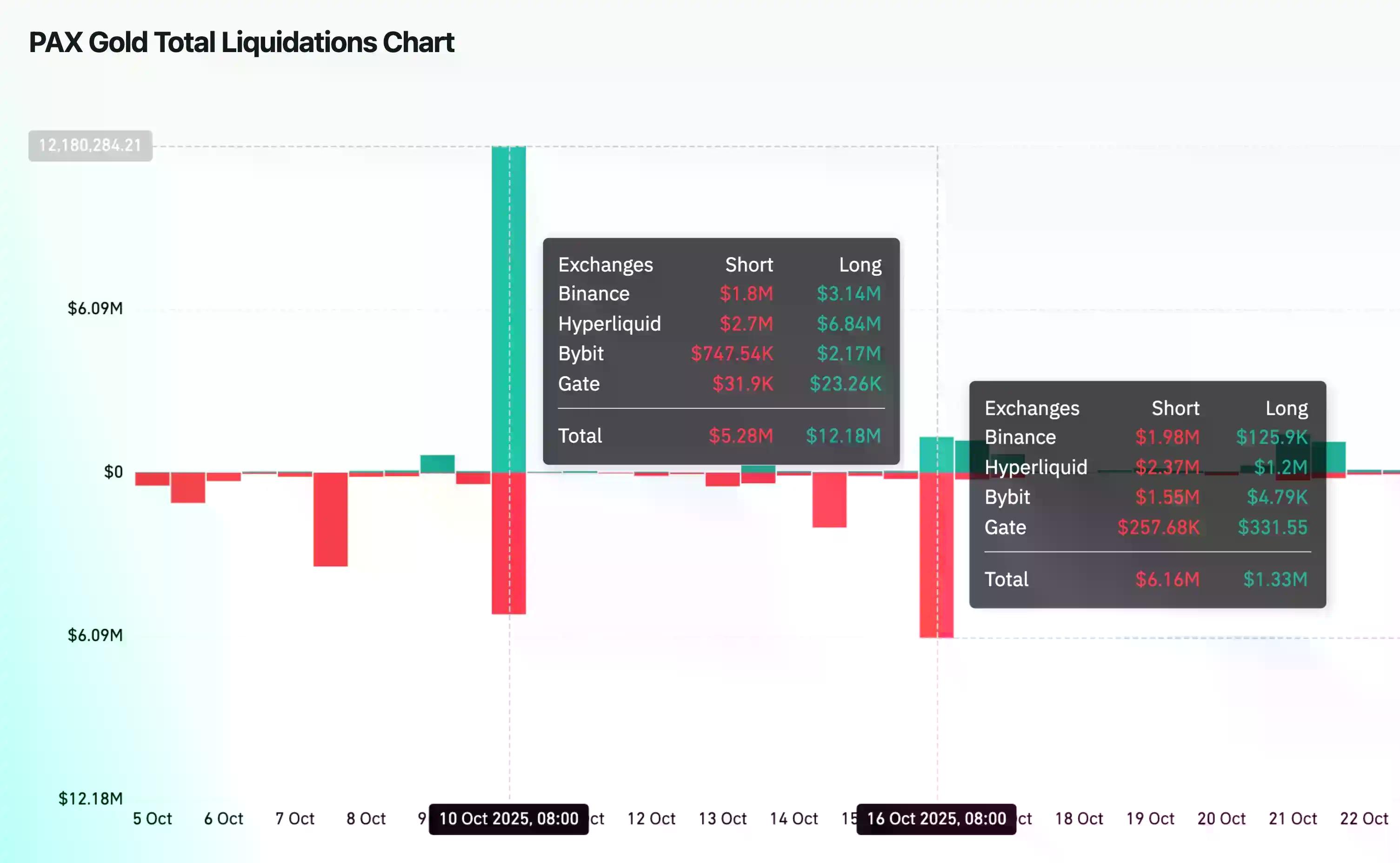

2025 年 10 月中旬,币安的 PAXG 现货市场在一周内经历了两次“闪崩”事件。10 月 10 日,价格下跌 10.6%;10 月 16 日,价格飙升 9.7%。这两次波动都迅速回撤,表明这是由订单簿的脆弱性而非基本面变化驱动的。

由于代币化资产生态系统高度互联,主要交易场所的不稳定性不会只停留在局部。币安现货价格在 Hyperliquid 的预言机构建中占有最高权重。结果,在这两次事件中,Hyperliquid 上有 684 万美元的多头和 237 万美元的空头被强制平仓,这一数字甚至超过了币安本身的清算量。

这一结果令人不安。它展示了一个单一的低流动性场所如何将波动性传播并放大到多个市场。在极端情况下,这也增加了预言机被操纵的风险。从未在原始现货市场交易过的参与者,仍可能因清算、价格扭曲和价差扩大而遭受损失。

所有这一切都追溯到同一个根源:一级市场缺乏真正的流动性。

(图表说明:CoinGlass 的 PAXG 清算图表)

代币化资产的流动性不足是一个结构性问题。

资产一旦代币化,流动性并不会自动出现。它是由做市商提供的,而做市商在本质上是受资本限制的。他们会将资本分配到库存能够高效部署、风险能够持续管理、且能以最小的时间和成本摩擦退出的地方。

大多数代币化资产在这些维度上都是失败的。

为了提供流动性,做市商必须首先铸造资产。实际上,铸造不仅有显性成本(发行方通常收取 10 到 50 个基点的铸造和赎回费),还需要运营协调、KYC 以及通过托管人或经纪人进行结算,而非原子的链上执行。做市商必须预先存入资金,并等待数小时或数天才能收到代币化资产。

库存一旦建立,也无法立即赎回。赎回窗口通常以小时或天为单位,而非秒。许多代币化资产仅允许在 T+1 到 T+5 的基础上赎回,并设有每日或每周上限。对于较大头寸,完全平仓可能需要数天甚至更长时间。

从做市商的角度来看,这种库存实际上是非流动性的,无法快速循环利用。

提供深度的做市商必须在市场周期中持有库存,在等待赎回的同时吸收和对冲价格风险。在此期间,同样的资本本可以部署在其他加密货币市场,那里的库存要求极低,对冲是连续的,且头寸可以瞬间平仓;正因如此,做市商在代币化资产上的机会成本极高。

面对这种权衡,理性的流动性提供者会将资本配置到其他地方。

目前的市场结构并不适合解决这个问题。AMM 将库存风险转移给了流动性提供者,同时继承了同样的赎回限制。基于订单簿的场所则只是从各个交易所获得了碎片化的做市商流动性。

结果就是市场长期处于浅薄的均衡状态。有限的流动性抑制了参与,低参与度进一步减少了流动性。整个代币化资产生态系统陷入了这个死循环。

流动性不足是代币化资产增长的结构性障碍。

深度不足阻碍了有规模的持仓,脆弱的市场将不稳定性传播到各个协议和交易场所。无法可靠退出的资产无法作为可信赖的抵押品。在如今的代币化模式下,流动性依然受限,资本效率依然低下。

为了让代币化资产真正实现规模化应用,市场结构必须改变。

如果价格和流动性可以直接从链下市场映射,而不是在链上重新发现和冷启动,会怎样?如果用户可以以任何规模获取代币化资产,而无需迫使做市商持有非流动性库存,会怎样?如果赎回是快速、可预测且不受限制的,会怎样?

市场

剛剛

親愛的 LBank 用戶

我們的線上客服系統目前遇到連線故障。我們正積極修復這一問題,但暫時無法提供確切的恢復時間。對於由此給您帶來的不便,我們深表歉意。

如需幫助,您可以透過電子郵件聯繫我們,我們將盡快回覆。

感謝您的理解與耐心。

LBank 客服團隊