剛剛

親愛的 LBank 用戶

我們的線上客服系統目前遇到連線故障。我們正積極修復這一問題,但暫時無法提供確切的恢復時間。對於由此給您帶來的不便,我們深表歉意。

如需幫助,您可以透過電子郵件聯繫我們,我們將盡快回覆。

感謝您的理解與耐心。

LBank 客服團隊

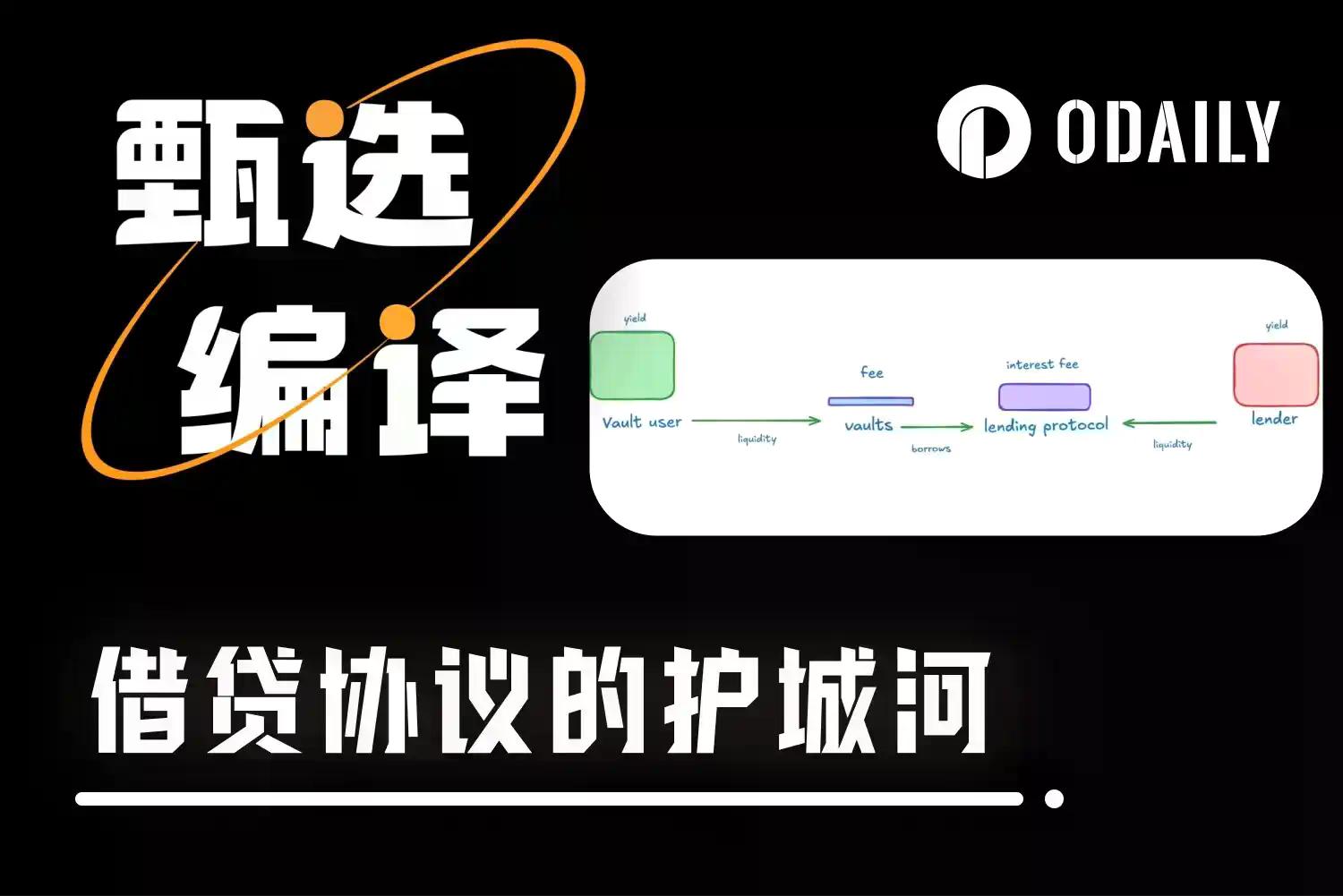

借贷协议是否正在被不断压缩利润空间?借贷不再是一门好生意?

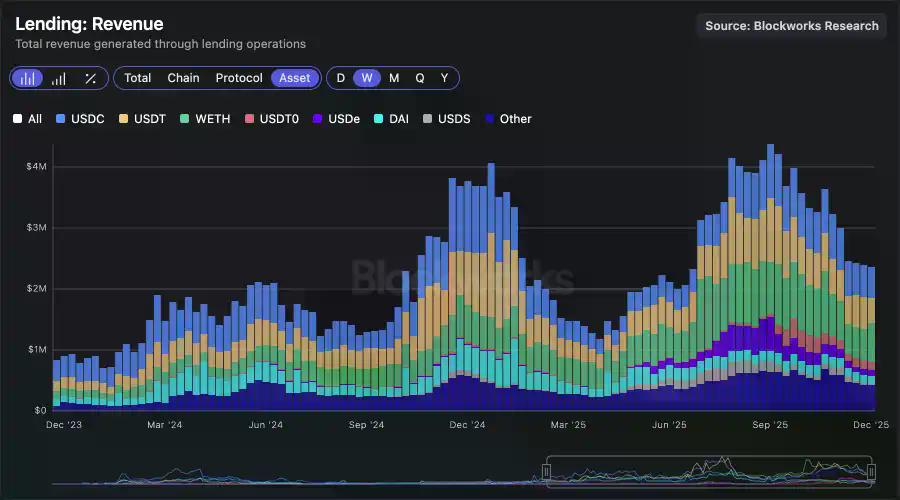

整个链上信用价值链中

金库向借贷协议支付的利息费用,实际上超过了金库自身所创造的收入。

至少在借贷领域,分发并不是王。

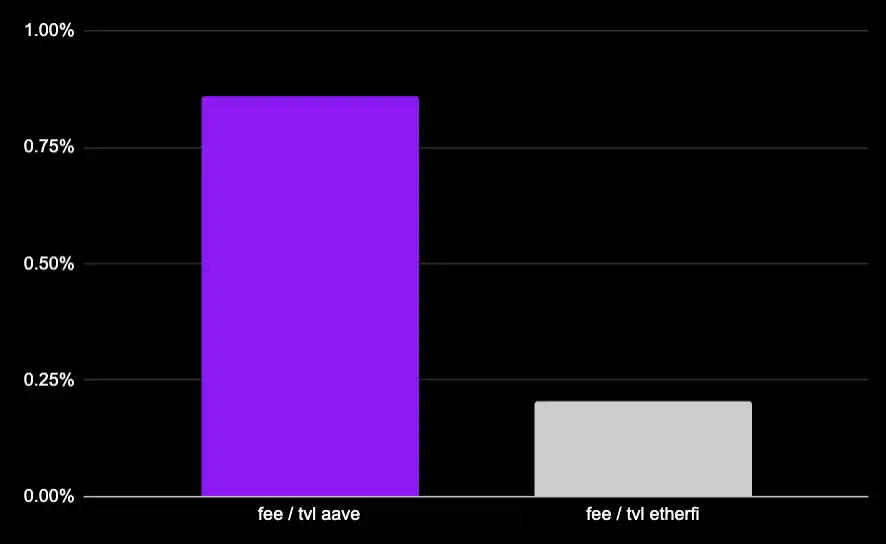

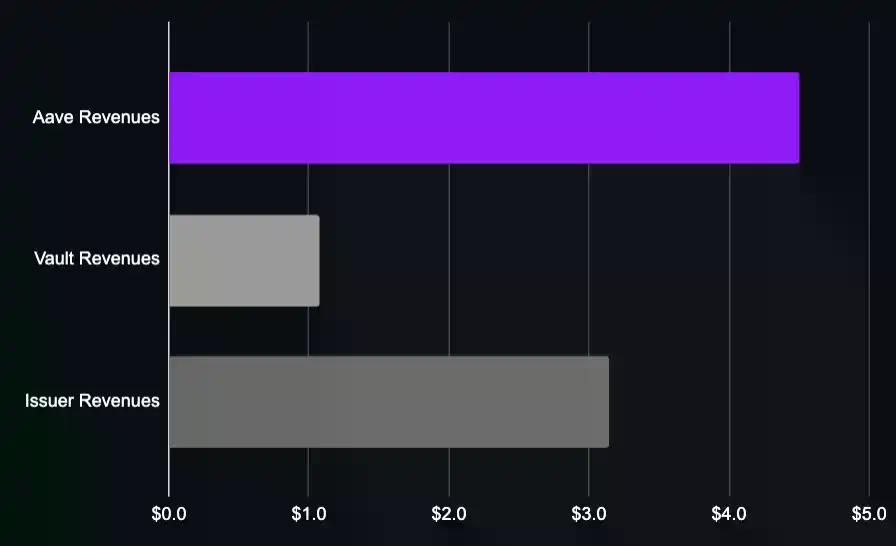

Aave 不仅赚得比构建在其之上的各类金库更多,甚至也超过了那些被用于借贷的资产发行方,例如 Lido、Ether.fi。

为了理解其中原因,我们需要拆解 DeFi 借贷的完整价值链,并顺着资金与费用的流向,重新审视各个角色的价值捕获能力。

1 亿美元

基差交易

那么,究竟是谁在真实地“需求”借贷市场中的资本?

我分析了 Aave 与 SparkLend 上,并对主要借款方进行了标注。

但金库并不是全部。在这条链路中,至少包含以下几类参与者:

15 亿

2.15 亿美元

450 万美元的利息费用

即便是在 DeFi 中规模最大、运行最成功的循环策略之一,借贷协议获取的价值,仍然是金库的数倍。

当然,Ether.fi 同时也是 weETH 的发行方,这个金库本身也在直接创造 weETH 的需求。

金库策略收益 + 资产发行方收益

借贷协议是整条堆栈中价值增量最大的环节。

我们可以对其他常用的金库进行同样的分析:

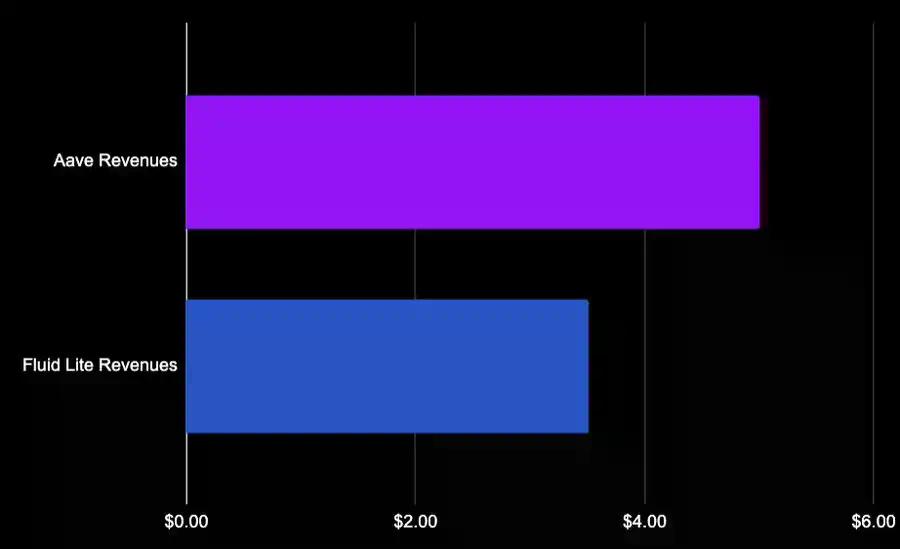

Fluid Lite ETH:

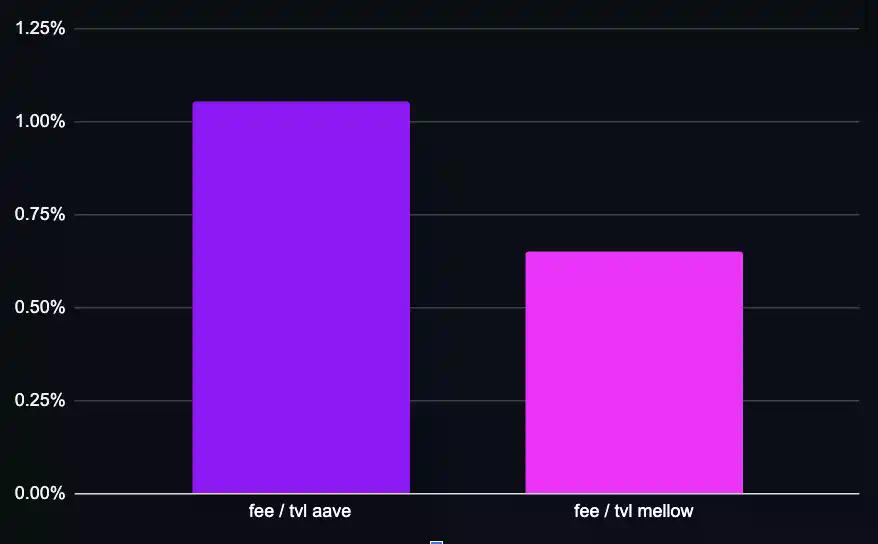

Mellow

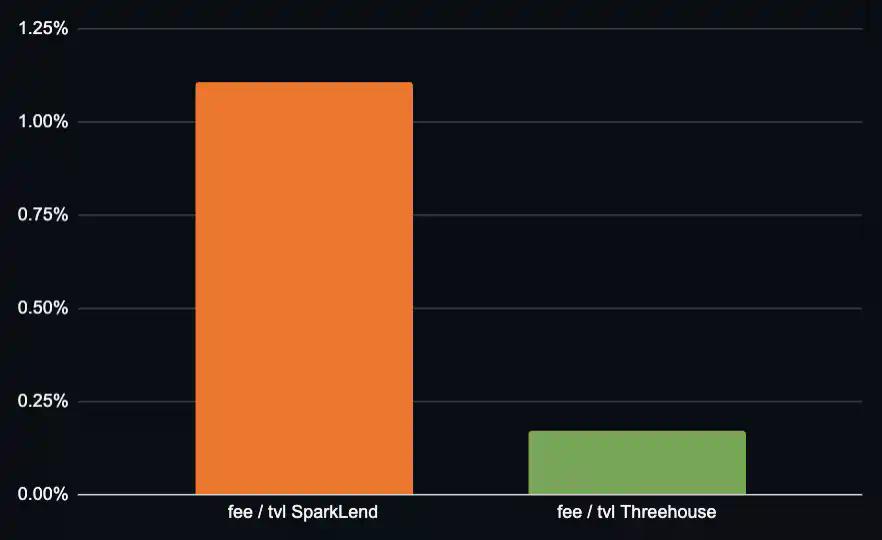

我们再来看一个例子,在以太坊上排名第二的借贷协议 SparkLend 中,Treehouse 是重要参与者之一,运行 ETH 循环策略:

SparkLend 作为借贷协议,在 TVL 维度上的价值捕获能力,高于金库。

收入更多取决于借款名义规模

即便转向以美元计价的策略,虽然杠杆率更低,但更高的利率水平往往会抵消这一影响。我并不认为结论会发生根本性变化。

在相对封闭的市场中,更多价值可能会向策展人流动,例如 Stakehouse Prime Vault(26% 绩效费,Morpho 提供激励)。但这并非 Morpho 定价机制的终局状态,策展人本身也在与其他平台进行分发合作。

做 Aave 好,还是做 Lido 好?

这个问题比比较金库更复杂,因为质押资产不仅自身产生收益,还会通过借贷市场间接为协议创造稳定币利息收入。我们只能进行近似估算。

44.2 亿美元

借贷收益约 1700 万美元

存款盈利模型

超过下游分发层,也在整体上超过上游资产发行方。

单独看,借贷似乎是薄利生意;但放在完整的信用堆栈中,它却是相对于所有其他参与者——金库、发行方、分发渠道——价值捕获能力最强的一层。

剛剛

親愛的 LBank 用戶

我們的線上客服系統目前遇到連線故障。我們正積極修復這一問題,但暫時無法提供確切的恢復時間。對於由此給您帶來的不便,我們深表歉意。

如需幫助,您可以透過電子郵件聯繫我們,我們將盡快回覆。

感謝您的理解與耐心。

LBank 客服團隊